Når man køber (bygger) fast ejendom (lejligheder, huse, værelser), har en borger ret til at give et skattefradrag. Dette betyder, at staten vil returnere dig en del af de penge, der er brugt ved tilbagebetaling af personlig indkomstskat (PIT) eller ikke tilbageholde denne skat fra dig inden for et bestemt beløb.

Nødvendig

- For at modtage et ejendomsfradrag ved årets udgang skal du sende til skattekontoret på dit bopæl:

- En udfyldt selvangivelse i form af 3 personlige indkomstskatter.

- Ansøgning om tilbagelevering af personlig indkomstskat i forbindelse med omkostningerne ved erhvervelse af ejendom med angivelse af detaljerne for overførsel af refusionsbeløbet.

- Et certifikat fra regnskabsafdelingen på arbejdsstedet om beløb for påløbne og tilbageholdte skatter for det tilsvarende år i form af 2-NDFL.

- Kopier af dokumenter, der bekræfter retten til bolig (certifikat for statsregistrering af rettigheder, aftale om køb af bolig, overførsel af lejligheden, låneaftale eller låneaftale, realkreditaftale osv.).

- Kopier af betalingsdokumenter, der bekræfter udgifter til erhvervelse af ejendom (kvitteringer for kreditordrer, kontoudtog ved overførsel af midler fra købers konto til sælgers konto, salg og kontant kvitteringer og andre dokumenter).

- Dokumenter, der bekræfter betaling af renter i henhold til en mållånaftale eller låneaftale, pantaftale (uddrag fra personlige konti, kontoudtog på renter betalt for brug af et lån).

- En kopi af vielsesattesten (hvis boligen erhverves i fælles ejerskab).

- Ansøgning om fordeling af ejendomsskattefradraget (hvis boligen erhverves i fælles ejerskab).

Instruktioner

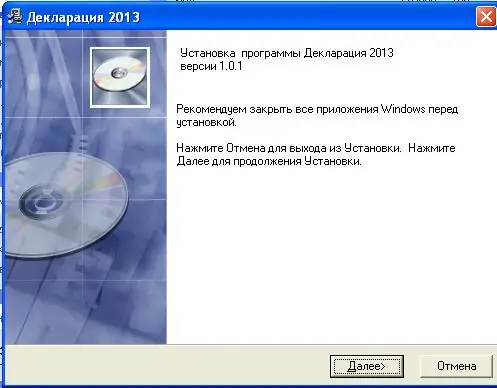

Trin 1

Download fra skattekontorets websted, og installer programmet til udfyldelse af erklæringen for det år, du har brug for.

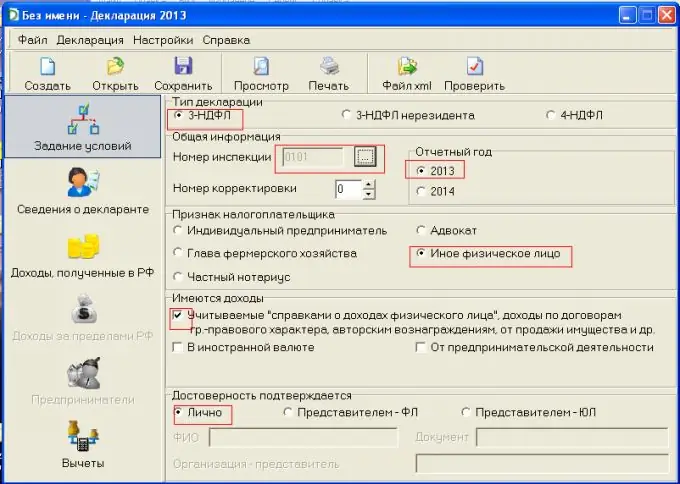

Trin 2

Åbn programmet. Programmet åbnes på fanen "Angiv betingelser". Vi udfylder: type erklæring, inspektionsnummer (valg fra listen), rapporteringsår, skatteydertegn, tilgængelig indkomst, bekræftelse af ægthed.

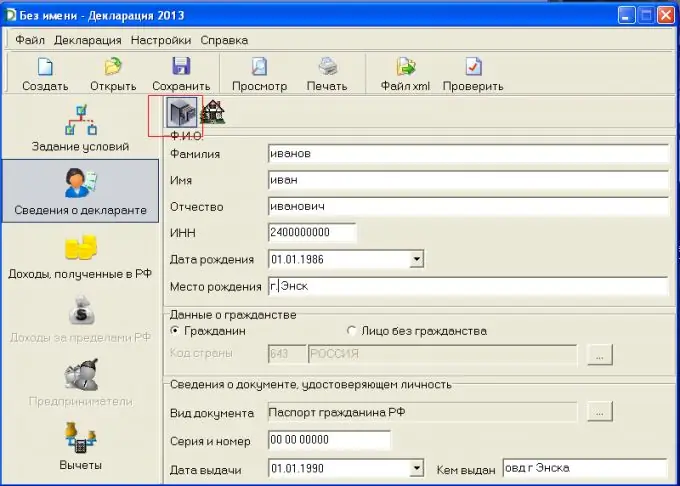

Trin 3

Gå til fanen "Oplysninger om klarereren". Vi udfylder personoplysninger.

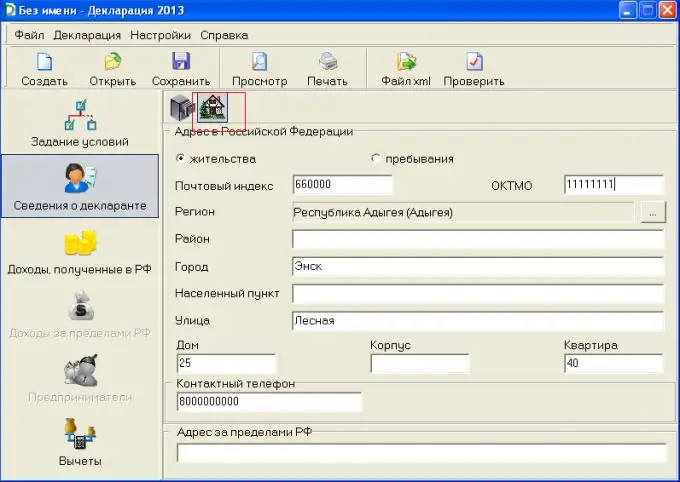

Trin 4

Klik på "hus" -billedet. Vi fortsætter med at udfylde adressen (i henhold til pas). I 2013 blev indikatoren "OKATO-kode" erstattet af "OKTMO-kode". På hjemmesiden for den russiske skatteservice i Rusland er der en elektronisk tjeneste "Know OKTMO". Det giver dig mulighed for at bestemme OKTMO-koden ved hjælp af OKATO-koden, på navnet på kommunen samt ved hjælp af dataene fra Federal Information Address System (FIAS) referencebog.

Trin 5

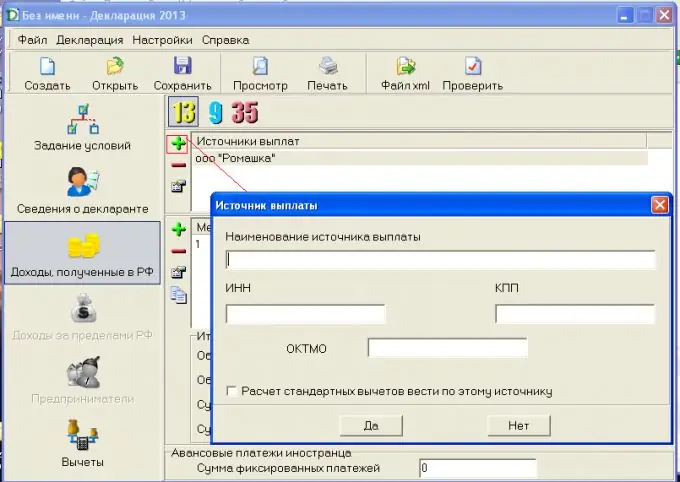

Gå til fanen "Indkomst modtaget i Den Russiske Føderation". Ved siden af vinduet "betalingskilder" skal du klikke på "+" -tegnet og udfylde oplysningerne om arbejdsgiveren (vi henter oplysningerne fra 2 NDFL-certifikatet).

Trin 6

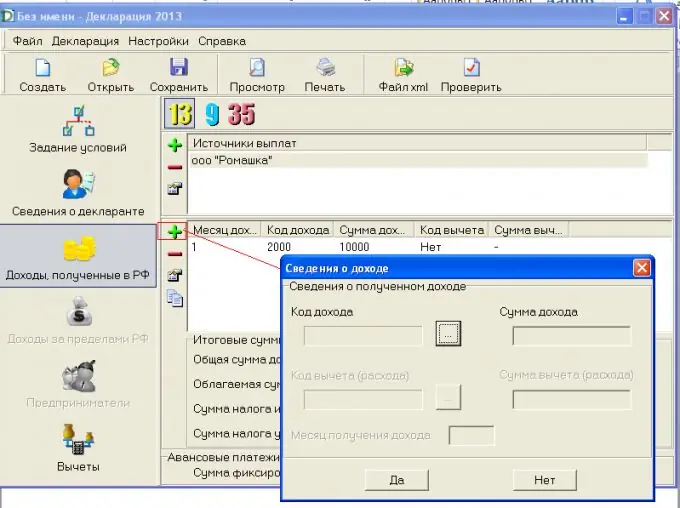

På samme måde udfylder vi tabellen med indkomst. Klik på "+" og udfyld: indkomstkode, indkomstbeløb, fradragskode, fradragsbeløb, måned for indkomst. Vi tager oplysninger fra de to personlige indkomstskatteattester.

Trin 7

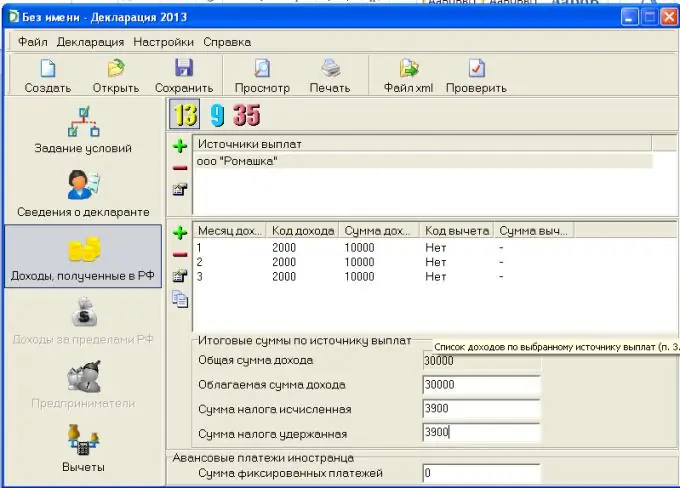

Vi udfylder kolonnerne under indkomsttabellen. Det samlede indkomstbeløb beregnes automatisk af programmet. Det skattepligtige indkomstbeløb, beregnet skat, tilbageholdt skat - vi udfylder selv (oplysninger fra certifikat 2 for personlig indkomstskat).

Trin 8

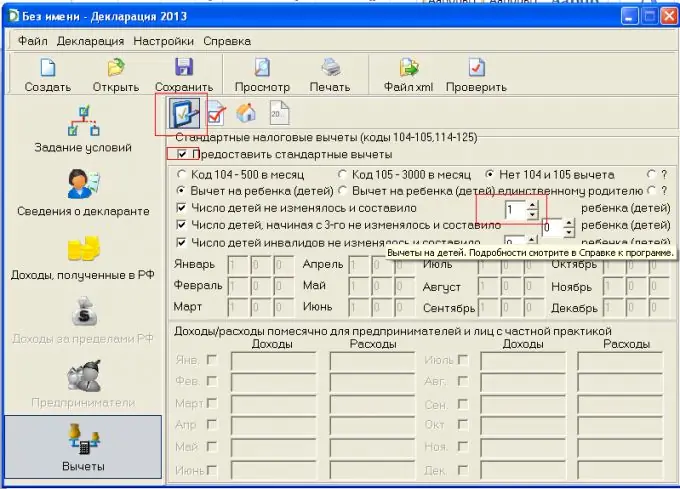

Gå til fanen "Fradrag". Vi sætter et afkrydsningsfelt i feltet "give standard skattefradrag", angiv hvilke fradrag, der gives os (information fra 2 NDFL-certifikatet).

Trin 9

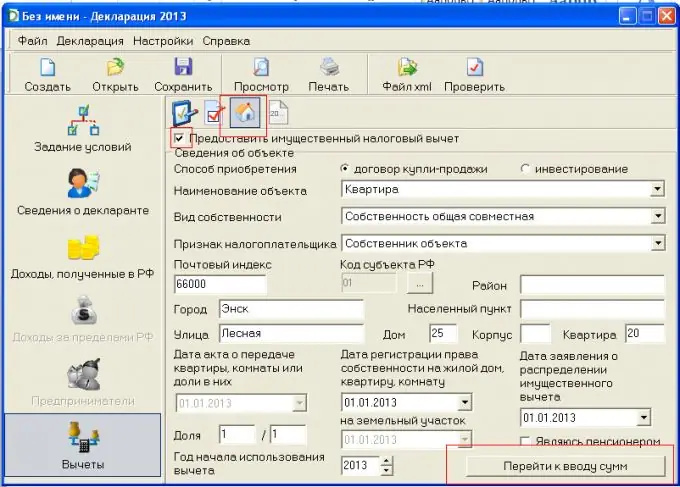

Klik på "hus" -billedet. Vi udfylder dataene på det købte hus. Klik på knappen "gå til indtastning af beløb".

Udfyldelse af typen af ejendom og andelen af ægtefællerne.

Vi ser på ejerskabsattesten:

- aktieejerskab (aktier er klart defineret) - ejendomsfradraget leveres i overensstemmelse med aktien, dens størrelse kan ikke ændres

- fælles ejerskab. Det betyder ikke noget, hvem der er registreret i certifikatet som ejer, hvis lejligheden blev erhvervet i ægteskab, anerkendes ejendommen som fælles i overensstemmelse med Den Russiske Føderations familiekode (art.33, 34 RF IC). Som hovedregel fordeles fradraget i lige store andele (50% hver), men ægtefællerne har ret til at omfordele det i enhver andel ved at indgive en ansøgning om fordeling af aktier (i enhver form) til skattekontoret.

Trin 10

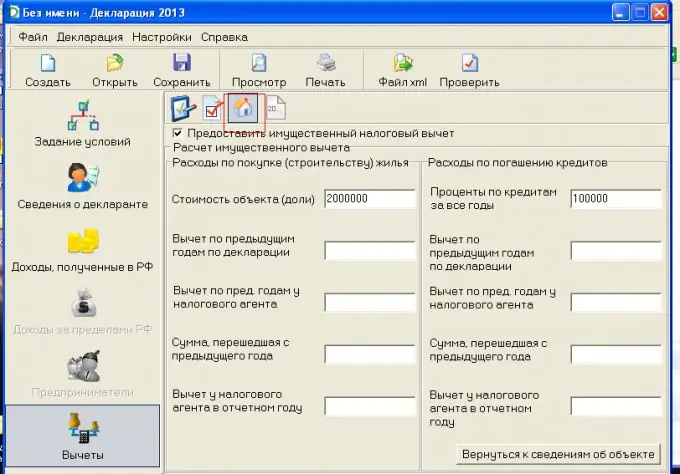

Vi udfylder udgifterne til at købe et hjem og betale et lån.

Ejendomsfradrag.

For boliger købt inden 1. januar 2014 er der en begrænsning af det samlede fradrag for et boligobjekt i mængden på 2.000.000 rubler. Dette betyder, at hvis du brugte mere end dette beløb, vil du stadig modtage et fradrag på 260.000 rubler (13% på 2.000.000 rubler), og dette beløb fordeles mellem ægtefællerne, hvis boligen købes i ægteskab.

For boliger købt efter 1. januar 2014 er det samlede fradrag begrænset til RUB 2.000.000. handler i forhold til enhver borger. Det vil sige, at manden kan modtage et fradrag fra 2.000.000 rubler (260.000 rubler), og konen kan modtage et fradrag fra 2.000.000 rubler. (260.000 rubler).

Ud over fradraget for fast ejendom har en borger ret til et fradrag for tilbagebetaling af renter på et lån, der er taget til køb (opførelse) af bolig. Rentefradraget fordeles i samme forhold som hovedfradraget. Det vil sige, hvis ægtefællerne ansøgte om fordeling af 75% -fradraget til manden og 25% til hustruen, vil rentefradraget også blive ydet med 75% til manden og 25% til hustruen.

For lån modtaget før 2014 er det betalte rentebeløb, som staten returnerer 13% af indkomstskatten ikke begrænset, for lån modtaget efter 1. januar 2014 er det maksimale beløb for sådanne udgifter 3.000.000 rubler (det vil sige, du kan returnere maksimalt 390.000 gnid.)

Trin 11

Hvis du tidligere har indgivet 3 personlige indkomstskattedeklarationer, udfylder vi de relevante kolonner. Fradrag for tidligere år i henhold til erklæringen - vi indtaster beløbet for alle tidligere indsendte erklæringer (det beløb, som du har fået refunderet personlig indkomstskat med, og ikke refusionsbeløbet). Beløbet overført fra det foregående år er fra den sidst indleverede erklæring. Vi udfylder udgifterne til tilbagebetaling af lån på samme måde.

Trin 12

Klik på knappen "Vis". Vi kontrollerer, udskriver, underskriver, sender til skattekontoret med alle de nødvendige dokumenter.

Trin 13

Fradrag for ejendomsskat (ved køb af en lejlighed og til betaling af renter) kan gives selv inden afslutningen af skatteperioden. For at gøre dette skal du henvende dig til skattekontoret for at modtage en meddelelse om retten til ejendomsfradrag med kopier af dokumenter, der bekræfter denne ret.

Efter 30 dage skal du modtage en meddelelse om retten til et ejendomsfradrag fra skattemyndigheden og give det til arbejdsgiveren. Baseret på dette dokument tilbageholder arbejdsgiveren ikke personlig indkomstskat, dvs. lønnen beskattes ikke med 13%.